株の買いシグナルとは、株価がこれから上昇する可能性が高いと判断されるタイミングやパターンのことです。

投資家は、このシグナルを見て「今が買い時」と判断するために使います。

株式投資のテクニカル分析では、さまざまな買いシグナルが存在しますが、わかりやすく説明します。

ご自身が狙っている銘柄に当てはまっているか是非見比べてください^^買うタイミングがわかるかもしれません。

チャートでわかる買いシグナル

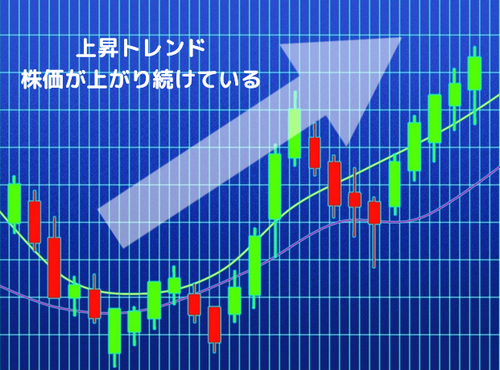

上昇トレンド

移動平均線が右上を向いている場合、株価は上昇トレンドにあると判断されます。

特に、移動平均線が下向きから上向きに変わったタイミングは、トレンドが「買い」に転換した日と考えられ、これは一般的に買いシグナルとして捉えられます。

長期的に見て上昇トレンドが続く可能性が高まります。

この上昇が続き、角度が急になれば、強い上昇相場の兆候となります。逆に、緩やかであれば、比較的弱い上昇相場に過ぎないことを示します。

一方、頻繁にトレンド転換が起きる場合、そのシグナルの信頼度は低下します。

長期間の下落相場の後に移動平均線が上向きに転じた場合は、特に信頼度が高いシグナルとなりますが、期待に反してすぐに移動平均線を割り込むような状況では、早めの損切りが推奨されます。

ゴールデンクロス

「ゴールデンクロス」とは、短期の移動平均線が長期の移動平均線を下から上に抜ける現象を指します。

このサインは、株価の上昇を予兆する買いシグナルとして広く知られており、特に長期にわたって上昇トレンドが続く可能性があることを示します。

しかし、重要なのは長期移動平均線の向きです。

長期移動平均線が上向きであれば、ゴールデンクロスの信頼度は高くなりますが、下向きの場合は再び下降トレンドに入る可能性があるため、注意が必要です。

さらに、長期移動平均線が急激に上向きの場合、上昇トレンドが短命に終わることが多く、なだらかな上昇が続いている場合は、長期的な安定相場が期待できるとされています。

また、株価が短期の移動平均線よりも上にある場合、シグナルの信頼度がより高くなります。

一般的に、日足チャートでは5日線と25日線、75日線などが使われ、週足チャートでは13週線や26週線、52週線が使用されます。

ただし、ゴールデンクロスが出現した際、すでに株価が高値圏にある場合も多く、シグナルがやや遅れて出ることが欠点です。

このため、値動きの激しい中小型株の短期売買にはあまり向いていません。

ゴールデンクロスは、長期的なトレンドを確認するために適しているといえます。

ゴールデンクロスが現れたからといって、無条件に買うのは避け、トレンドの確認や他の指標と併用して売買判断を下すことが重要です。

ゴールデンクロス直前

「ゴールデンクロス」が出る時点では、すでに株価が高値圏にあることが多いため、買いのタイミングとしては遅れが生じることがあります。

そのため、実際のゴールデンクロスの直前で買いを狙うことが効果的です。

ただし、ゴールデンクロスが「しそう」な段階では、最終的にクロスが実現しないリスクも伴うため、その点が欠点となります。

それでも、一歩先を行きたい投資家にとっては、株価上昇の前に動く戦略として有力な手法です。

この方法を活用する際は、慎重な分析が求められます。

移動平均線の種類

移動平均線は、短期・中期・長期の3パターンに分類されます。

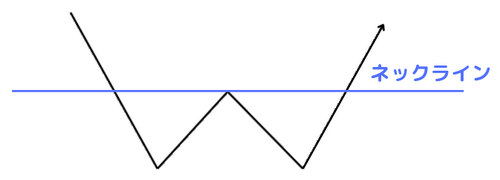

ダブルボトム

ダブルボトムとは、下降トレンドが終わりに近づいたときに現れる、アルファベットの「W」に似た形をしたチャートパターンです。

このパターンは、相場の底打ちを示し、下降トレンドから上昇トレンドへの転換を示唆します。

具体的には、下降トレンドの途中で一旦反発して上昇するものの、その後再び前回の安値付近まで押し戻されます。

しかし、直近の安値を下回ることなく再び反発して上昇する形を取ります。

この2度目の上昇が、前回の高値(ネックライン)を突破した場合、ダブルボトムが完成したとされ、上昇トレンドへの転換のサインとみなされます。

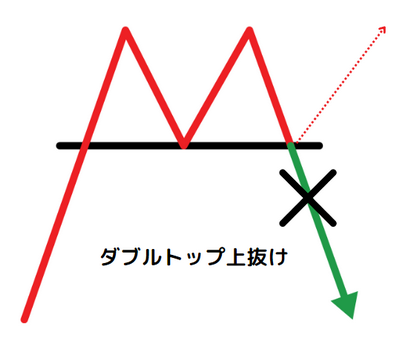

ダブルトップ上抜け

ダブルトップなどのチャートパターンは、多くの投資家にとって信頼できるサインとして知られていますが、必ずしもそのセオリー通りに値動きするわけではありません。

こうしたケースで、期待とは反対に動くことを「騙し(ダマし)」と言います。

騙しにあうと、エントリーした方向とは逆に相場が動くため、損失が発生するリスクが高くなります。

騙しを回避するためには、チャートパターンだけを根拠にトレードするのではなく、その他のテクニカル指標(例えば、RSIやMACDなど)を組み合わせて、売買のタイミングを見極めることが重要です。

また、上位の時間軸(「上位足」とも言います)のトレンドも確認することで、より確度の高い判断ができるでしょう。

さらに、重要な経済指標の発表が控えている場合、その内容次第では相場が大きく動く可能性があり、チャートパターンのセオリーが効かないことがあります。

経済指標の発表スケジュールは事前に把握しておくことで、思わぬ相場の反転に備えることができます。

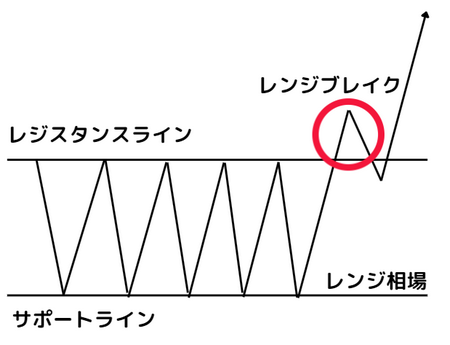

上にレンジブレイク

ボックス(レンジ)相場とは、一定の価格範囲内で株価が上げ下げを繰り返す相場のことです。

この範囲を超えない限り、相場はそのボックス内で推移します。

しかし、株価がボックスの上限を突破した場合、新たな上昇トレンドが始まるため、「買いシグナル」として注目されます。

株価は基本的に、特に大きな外的要因やファンダメンタルズの変化がない限り、一定の範囲内で動く性質があります。

このため、ボックス相場では予測が立てやすく、安値圏で買い、高値圏で売ると比較的容易に利益を得られます。

ただし、このようなレンジ相場もいつかは終わりを迎え、上か下のどちらかにブレイクします。

上方向にレンジブレイクした場合、相場は上昇トレンドに突入し、強い買いシグナルとなります。

特に、ボックス相場の期間が長ければ長いほど、ブレイク後の相場は強い上昇トレンドになることが多いです。

これは、長期間のレンジで多くの投資家がその価格帯を意識しており、上限を突破すると買い戻しや新規の買いが集中するためです。

一方で、ブレイク狙いの投資手法が広まった現在では、ダマシも多くなっています。わずかに高値を超えた瞬間に急落する場合もあるため、慎重な判断と損切りの徹底が必要です。

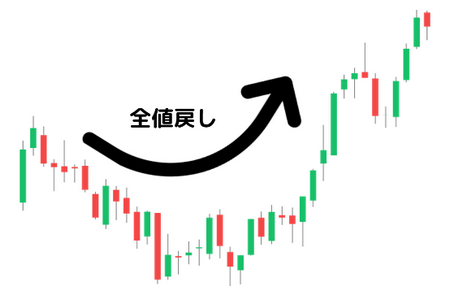

全値戻し

全値戻しとは、株価が大きく下落した後、元の水準まで完全に回復する現象のことを指します。

例えば、1000円だった株価が700円まで下落した後、再び1000円まで回復するケースが典型的な「全値戻し」です。

全値戻しが起こる背景には、市場心理の回復や企業の業績改善などが影響しており、投資家にとっては買いの好機と見なされることがあります。

一方で、このような戻しが確実に起こるわけではなく、リスクも伴います。そのため、全値戻しが見られる際には、企業のファンダメンタルズや市場の状況を十分に確認することが重要です。

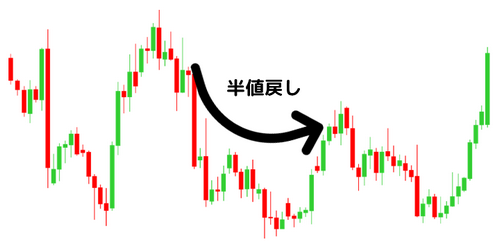

半値戻し

「半値戻し」とは、株価や相場が大きく下落した後、その下げた値幅の半分まで価格が回復することを指します。

この言葉は、相場の回復の勢いを評価する際に使われます。

具体的には、相場が大きく下がったあと、もしその下げ幅の半分まで戻ってくれば、その後も元の水準(全値)まで回復する可能性が高いという意味です。

例えば、100円だった株価が50円まで下がった後、75円まで戻ると、その株価はさらに元の100円まで戻る力があると期待される、というわけです。

一方で、これ以上戻らないかもしれないと判断し、「半値戻し」時点で利益を確定するという戦略もあります。

半値戻しは全値戻し

「半値戻しは全値戻し」というのは、株式市場でよく使われる相場格言です。

この格言は、大きく下げた相場が回復する過程で、下げ幅の半分まで戻した場合、その勢いが続き、元の値段まで戻る可能性が高いことを示しています。

つまり、一度半値まで戻ると、相場が回復基調に乗って元の水準に戻る力があると期待されるわけです。

一方で、もう一つの解釈として、「半値まで戻った時点で欲張らずに利益を確定しておくべき」という考え方もあります。

これ以上のリスクを避け、堅実に利益を確定するタイミングとして利用するということです。

このように「半値戻し」は、相場の回復力を示す楽観的な見方と、慎重に撤退するべきタイミングとしての見方の両方で使われます。

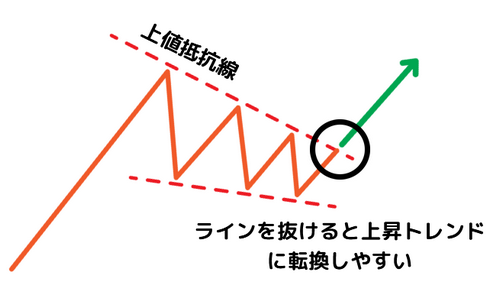

上値抵抗線(レジスタンスライン)上放れ

上値抵抗線とは、株価が上昇する際に、これまでの相場で何度も跳ね返された水準を指し、その水準で売り圧力が強まることで株価が下がってしまうポイントです。

この抵抗線を引く際には、過去の高値を結びます。

投資家心理として、その水準は「高すぎる」と感じられ、そこで売りが増えるため、株価が再び下落しやすいのです。

しかし、抵抗線を超えた場合、それまでの売り圧力を上回る買いが発生したことを示し、株価が上昇トレンドに転換する可能性が高まります。

こうした場面では、短期投資家や空売りを行っていた投資家の買い戻しが集中しやすく、株価の急騰を引き起こすことがあります。

これを「ブレイクアウト」と呼び、投資家にとって大きなチャンスとなります。

ただし、ブレイクしたように見えてすぐに反落する「ダマシ」も多く見られるため、しっかりとした見極めが重要です。

信頼性の高い上値抵抗線のブレイクは、長期間にわたる上昇トレンドを示すことが多く、ブレイク後に株価が徐々に上昇する方が、急騰するよりも信頼度が高いとされています。

損切りポイントとしては、ブレイクしたと見せかけて反落した場合に、すぐに損切りを行うことが大切です。

一方で、本物のブレイクであれば、大きな利益を狙うために株を保有し続ける判断が求められます。

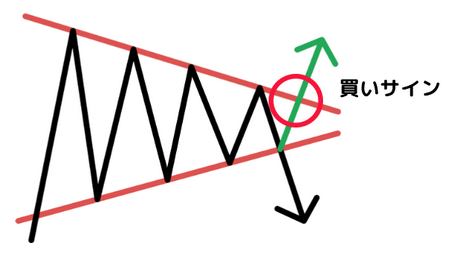

三角保ち合い上放れ

三角保ち合いとは、株価が次第に狭いレンジで推移し、チャートが三角形の形に収束していく現象を指します。

このパターンが発生した後、株価は上下どちらかに大きく動くことが多く、重要な局面とされています。

特に「三角保ち合い上放れ」とは、この三角形のレンジを上方向に突破したときのチャートの形です。

このタイミングで買いを入れると、多くの場合、株価の大きな上昇を狙うことができます。

三角保ち合いは、株価が大きく上昇や下落をした後に一時的な調整が入り、その後高値と安値が徐々に狭まっていく形で形成されます。

このようなパターンは、投資家が次の動きに迷っているときに現れることが多く、上放れが発生した際には、方向感が明確になり一気に価格が動くことが期待されます。

特に三角保ち合いが長期間にわたり続いた場合、その後の動きはより大きなインパクトを持つとされています。

シグナルが発生したときは、まだ大きく注目されていないため、早めに買いを入れることで有利なタイミングを得られることがあります。

ただし、逆に動いた場合にはすぐに損切りを行い、リスクを最小限に抑えることも重要です。

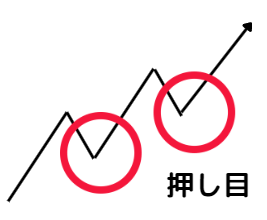

上昇相場の押し目

「押し目を取ることができたら一人前」と言われるほど、上昇トレンドでの押し目買いは投資で重要なポイントです。

押し目買いとは、上昇相場の途中で一時的に株価が下落したときに買う戦略のことを指し、非常に勝率の高い手法です。

相場が常に上昇し続けるわけではなく、時折調整局面を挟みますが、これを「押し目」と呼びます。

株価が一時的に下がったところで買うと、その後の上昇を捉えられる確率が高くなります。

相場が上昇しているときには、必ず利益確定売りが入り、一時的に株価が下落する場面がありますが、これは全体的な上昇基調が崩れない限り買いの好機です。

押し目が深いほど、相場が再び上昇したときの利益幅も大きくなることが多く、この点も押し目買いの魅力です。

一部の大口投資家や仕手筋は、意図的に株価を押し下げ、多くの投資家に手放させる「ふるい落とし」を行うことがあります。

その後、株価が再度上昇するため、冷静に押し目で買うことが重要です。

利確のタイミングとしては、前回の高値を超えた付近が目安ですが、強気に持ち続ける選択もあります。

一方で、押し目が戻りきらずに株価が上昇前の水準まで下がってしまった場合や、数日間反発しない場合は、損切りを検討すべきです。

ローソクでわかる買いシグナル

酒田五法(さかたごほう)

「酒田五法」は、複数のローソク足パターンをもとに相場を読み解く手法で、江戸時代の著名な相場師、本間宗久が確立したとされています。

ローソク足の考案者とも言われる本間宗久は、出身地である「酒田」にちなんでこの手法を名付けました。

酒田五法は「三山」「三空」「三川」「三兵」「三法」の五つのパターンから成り立っています。

これらのパターンを利用して、相場の転換点やトレンドを予測するために活用されます。

「酒田五法」は、チャート分析の中でも非常に古くから存在する手法で、現在でも基本的な分析方法の一つとして広く使われています。

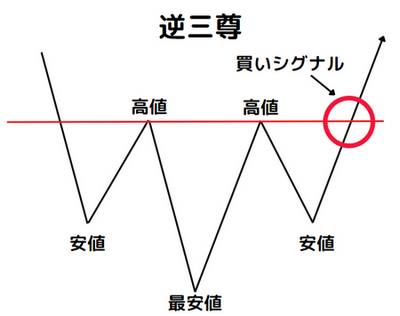

逆三山(逆三尊)

逆三山、逆山尊(ヘッドアンドショルダー・ボトム)は、3つの底をつけるチャートパターンで、真ん中の底が最も深い形状をしています。

これが出現すると、長期の上昇トレンドに転じる可能性が高く、強い買いシグナルとして見られます。

このパターンは、1回目と3回目の安値が「肩」に当たり、2回目の深い安値が「頭」と呼ばれます。

これを3つの谷と2つの山で構成し、その山を結ぶラインを「ネックライン」と言います。このネックラインを株価が上抜けると、上昇の勢いがさらに強まることが期待されます。

上抜け後に一度反落する場合もありますが、下値の目安はネックラインの水準までとされ、これをリターンムーブと呼びます。

出来高は最初の安値が最も大きく、次第に減少することが多く、これが確認できれば、パターンの信頼性が高まります。

長期的な上昇トレンドへの転換を示す重要なサインとして、多くの投資家に注目されるパターンです。

三川(さんせん)

「三川(さんせん)」は、酒田五法の中でも特に相場の転換を示すサインとして、非常に重視されるローソク足の組み合わせです。

このパターンは、相場の安値圏や高値圏で発生すると、その後のトレンド転換の可能性を強く暗示します。

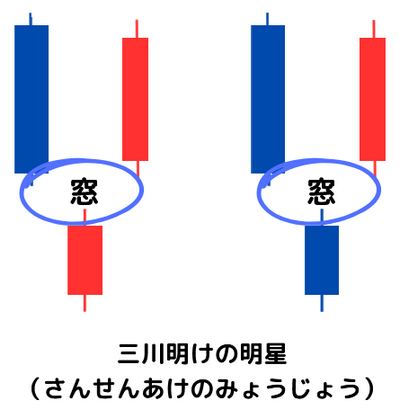

三川明けの明星(さんせんあけのみょうじょう)

三川明けの明星(さんせんあけの明星)は、相場の底を示す強い買いシグナルとして知られ、三本のローソク足で構成されるチャートパターンです。

相場が下落トレンドから上昇トレンドに転じる兆しを示しており、重要なトレンド転換のサインとなります。

ローソク足の形状は以下の通りです。

1日目:大きな陰線が出現し、下降トレンドが続いていることを示します。

2日目:窓を空けて小さな実体のローソク足(コマ、またはヒゲの長い陽線や陰線)が現れ、相場の迷いを示します。

3日目:再び窓を開け、大きな陽線が出現し、相場が上昇に転じる兆しを示します。

三川明けの明星が形成されると、強力な買いのサインとされ、相場が上昇トレンドに入る可能性が高いと見られます。

このパターンが出現する際、相場の反転が近いと判断されるため、投資家にとっては買いのタイミングを計る重要なサインとなります。

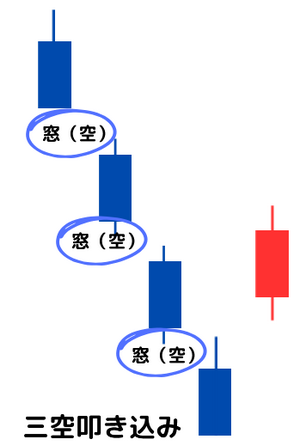

三空(さんくう)

「三空(さんくう)」とは、酒田五法において、同じ方向に空(窓)が3つ連続で出たものを指します。

三空叩き込み

「三空叩き込み」とは、相場が下落する中で3回連続して窓を開けて下落するチャートパターンのことです。

このパターンは、相場が急激に売られすぎて、転換の兆しを示すとされています。

特に、相場の最終局面に見られる「投げ売り」の状態を表すもので、相場が一時的に売り圧力に屈して大きく下落する状況です。

このパターンは、信用取引での追証(追加証拠金)の発生や、投資家が心理的にパニックになり、手持ちの株を一斉に売り払う「投げ売り」が出現する局面です。

売りが売りを呼ぶ形で相場は大きく下落し、窓を空けながら下落が進行します。

しかし、投げ売りが出尽くした場合、相場は一転して反発する可能性があります。

このタイミングは、短期的な買い場として注目されます。

三兵(さんぺい)

陽線あるいは陰線が3本連続で出現したときの状態を「三兵」といいます。

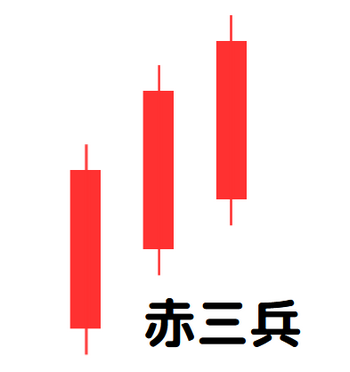

赤三兵(あかさんぺい)

赤三兵とは、陽線が3本連続で並び、株価が3日続けて上昇するパターンを指します。

3日間ともに強い買いが入っており、その勢いがザラ場でも続いているのが特徴です。

特定の大口投資家が買いを進めている可能性も高く、株価の大幅な上昇を予兆する非常に強力な買いシグナルとされています。

このシグナルが発生した場合、まだ価格が高騰していないことから、比較的安心して買いに向かうことができると言われています。

特に、長い期間にわたって下げ続けていた相場でこの赤三兵が現れると、その信頼性がさらに高まります。

相場の初期段階で見られることが多く、まだ多くの投資家が気づいていない状況で、じわじわと価格が上がっていくのが特徴です。

これは、将来的に大幅な上昇が期待できる兆しとなります。

「三兵」という言葉は、兵士の「兵」ではなく、並んだという意味での「並」に由来しています。

4本や5本の陽線が続くこともありますが、3本揃った時点で注目するのが重要です。

ひげがない状態の陽線であれば、さらに強いシグナルとなります。

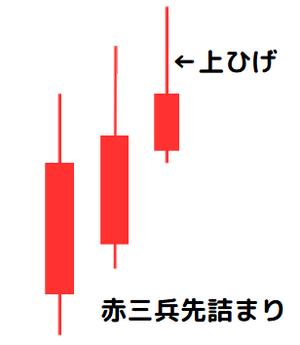

赤三兵先詰まり

「赤三兵先詰まり」とは、陽線が3本連続して出現するものの、2本目と3本目の陽線に長い上ヒゲがついているパターンを指します。

この場合、長い上ヒゲがあるため、売り圧力が強いことを意味し、買いの勢いが弱まっていると解釈されます。

つまり、通常の「赤三兵」と異なり、強い買いシグナルとはならず、上昇が頭打ちになる可能性が高いため注意が必要です。

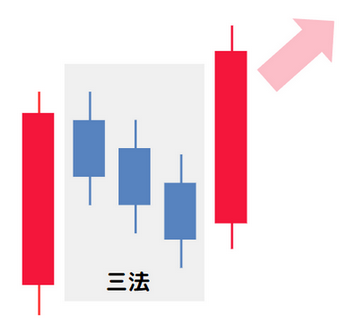

三法

三法はこれ場でとは違い、休むサインとされています。

相場は買いや売りだけでなくときにはポジションを持たず休むことも重要です。

上げ三法

上げ三法は、上昇トレンドの一時的な休みを示すものになります。

大陽線にはらまれる形で基本的には陰線が3本(陽線を含む場合もある)出て、翌日に高寄りして大陽線が出た形状をいいます。

レンジ相場では取引を休み、相場がレンジ相場の高値を明確に上に抜けたら、買いで仕掛けるというパターンを、上げ三法(あげさんぽう)、といいます。

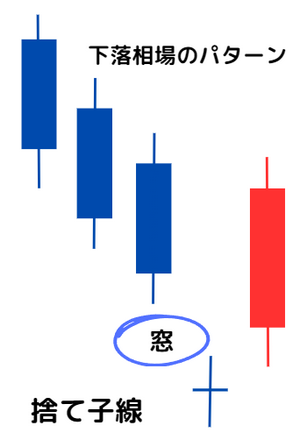

捨て子線

捨て子線は、相場の転換を示すチャートパターンの一つで、下落した翌日に窓を開けて十字線が出現するのが特徴です。

特にこの十字線が相場の底値圏で出現すると、上昇反転の可能性が高まります。

十字線(寄り引き同時線)は、相場における売りと買いの力が拮抗していることを示しており、これが下落相場で発生すると、売り方は「これ以上下がるのか?」という疑念を持ち始め、買い方は「安くなってきたから買い時では?」と打診買いを行うようになります。

このような状態が続くと、相場の反転点となりやすくなり、特にギャップダウン後に発生した十字線は、買いサインと見なされることが多いです。

リバウンドは即座に起こる場合もあれば、数日かかる場合もあります。

そのため、このタイミングで打診買いを行い、今後のチャートの動向や他のシグナルを見ながら買い増す戦略が有効です。

捨て子線は、他のチャートパターンや指標と組み合わせて使うことで、相場の転換点をより正確に把握できる重要なサインとなります。

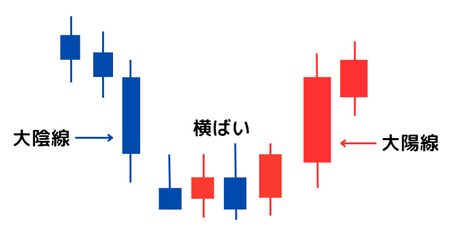

やぐら底

「やぐら底」とは、下落相場の中で大陰線が現れ、その後しばらくもみ合い相場が続き、最終的に大陽線が出現するチャートパターンです。

このパターンは、下落相場の底入れを示し、株価が反転上昇する兆しとされます。

もみ合いの後に大陽線が現れることで、これまで続いていた「売り」の圧力が解消されたことを示唆しており、今後は買い圧力が強まる局面と考えられます。

投資家が売りに出していた株を手放すことで、持ち高が解消され、相場は一旦安定。

その後、大陽線の出現が「買いシグナル」として認識され、今後の上昇を期待させる形になります。

このようなパターンを見た場合、投資家は次の上昇相場に向けた買いのチャンスとして捉えることが多いです。

簡単に言えば、やぐら底は下落相場が終わり、反発の始まりを告げるサインです。

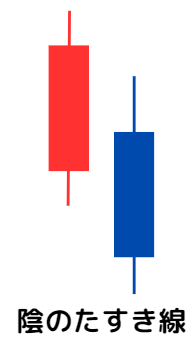

陰のたすき線

陰のたすき線とは、上昇トレンドの中で出現する一時的な調整を示すチャートパターンです。

陽線に続いて翌日に陰線が出現し、前日の安値を下回る形となりますが、この一時的な売り圧力は調整であり、相場の上昇トレンドが続く兆しとされています。

陰のたすき線は、一見すると弱気のサインのように見えますが、強い上昇相場における健全な調整を示すため、この場面での買い増しが有効となることがあります。

このパターンが出現することで、より強力な上昇トレンドの再開を期待することができるのです。

強いトレンドを見極め、たすき線が出た際に買い増しを行うと、理想的なエントリーポイントを得られる可能性があります。

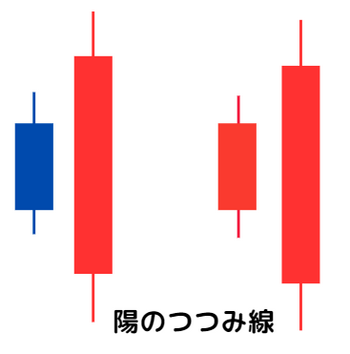

陽のつつみ線(包み線)

陽のつつみ線とは、前日のロウソク足を完全に包み込んでしまう大きな陽線が出現したチャートパターンです。

この形は、特に安値圏で出現すると強力な買いシグナルとされます。

包み込む陽線が大きければ大きいほど、その上昇の勢いも強くなると考えられます。

これは、売りの圧力を大きく上回る買いの力が急に強まったことを示し、相場が反転して上昇する可能性が高いことを示唆しています。

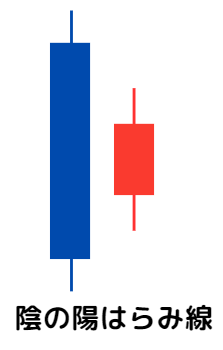

陰の陽はらみ線

陽のはらみ線とは、前日の陰線のロウソク足の実体内に次の日の陽線がすっぽり収まるチャートパターンのことを指します。

この形が現れると、売り方の勢いが弱まってきたことを示し、相場が転換する兆候となる場合が多いです。

また、出来高も減少することが多く、相場が一旦落ち着くことを示します。

さらに、その翌日にもう一度陽線が現れると、買い方の力が強まり、相場の上昇が加速する可能性が高まります。

このような形が現れると、相場の反転や上昇が期待されることが多いため、買いシグナルとして捉えられることが一般的です。

陰の陰はらみ線

大きな陰線が現れた後、その翌日に小さな陰線が続き、その小陰線が前日の大陰線の中にすっぽりと収まる形状のチャートパターンです。

このパターンは相場の売り圧力が弱まっていることを示し、底入れのサインとされることが多く、買いシグナルとして認識されます。

特に相場が安値圏に位置している場合、売り方の勢いが減少している兆候と捉えられ、買い手が参入するタイミングとして注目されます。

この形が出現することで、相場が反転し上昇に向かう可能性が高くなるため、投資家にとっては重要なチャートパターンとなります。

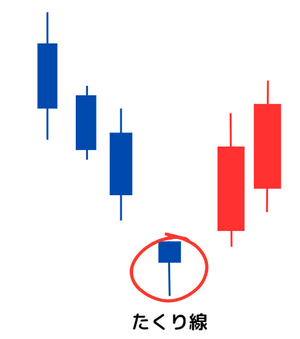

たくり線

たくり線とは、下落相場で一時的に株価が大きく下がったものの、その後急激に反発し、下ひげが長い陰線として現れるローソク足パターンです。

特に、窓を開けて下落した後にこの形が出現すると、相場が反転するサインとして注目されます。

これは、相場の底入れを示唆することが多く、買いのシグナルと見なされることが一般的です。

下ひげが長く形成される理由は、短期的な売り圧力が強かったものの、売りが一巡し、買い方が優勢となり相場が反発した結果です。

特に安値圏で発生し、出来高が伴う場合には信頼度が増し、底打ちの可能性が高まります。

このような場合、まだ株価は反発の初期段階にあり、リスクが比較的低く、買いタイミングとされることが多いです。

一方で、損切りの目安としては、たくり線の下ひげを再度割り込んだ場合を基準とすることが一般的です。

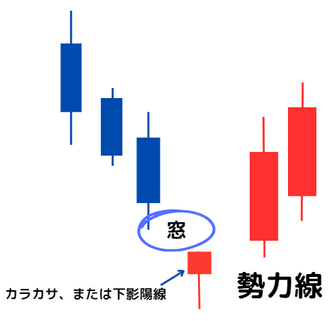

勢力線

勢力線とは、窓を開けて下落した後、株価が急速に反発し、陽線が出現するチャートパターンです。

この状況は、株価がさらに安く寄り付いたものの、日中に大きく下げた後、買い戻しが入り、結果として陽線で引ける形を示しています。

下落が続いた中で、投資家が失望して売りが先行しますが、その売りが一巡した後に反発し、買いの勢いが増したことを示唆しています。

このような形が出現すると、下値不安は完全に払拭されていないものの、反転上昇の兆しと見ることができ、打診的に買いを入れるタイミングとされることが多いです。

下ひげが長いほど、売りが出尽くしたと判断でき、反発力が強いと考えられます。

また、市場全体でのロングポジションがすでに解消されている可能性が高く、買い注文が入りやすい状況が整ったことを意味します。

反発力が強まる兆しとして、このパターンは底打ちを示唆し、今後の上昇に期待が持てる局面と言えるでしょう。

まとめ

株の買いシグナルについて解説してきましたが、これらのシグナルを単独で使用するのではなく、他のテクニカル指標やファンダメンタルズの要素と組み合わせて判断することが大切です。

また、買いシグナルが出たからといって、必ずしも株価が上昇するわけではなく、マーケット環境や企業の業績にも大きく左右されることを理解しておきましょう。

最後に、自分の投資スタイルやリスク許容度に合った方法でこれらのシグナルを活用し、長期的に成功するための指針にしてください。

今後の取引の参考にしていただければ幸いです。

楽天証券

楽天証券は、手数料の安さや幅広い投資商品で人気のネット証券会社です。

日本株や米国株、投資信託、NISA、iDeCoなど豊富な商品ラインナップを揃えています。

また、楽天ポイントを使った投資ができるのも特徴で、クレジットカードでの積立投資ではポイントが貯まるため、資産形成をしながらポイントも貯めやすい仕組みが魅力です。

初心者から上級者まで使いやすいツールが充実しており、スマホアプリでも手軽に取引や資産管理ができる点でおすすめです。

SBI証券

SBI証券は、低コストで幅広い投資商品が揃う、国内トップクラスのネット証券会社です。

日本株や米国株、投資信託、NISA、iDeCo、FXなど多様な投資商品を提供しており、取引手数料が業界でも低水準な点が大きな魅力です。

また、TポイントやPontaポイントで投資信託の購入ができるほか、SBI証券独自のポイントプログラムもあります。

初心者から上級者まで利用しやすい取引ツールやアプリが充実しており、豊富な情報とサポートで、資産形成をサポートする体制が整っています。

マネックス証券

マネックス証券は、特に米国株取引に強みを持つネット証券で、豊富な投資商品と充実した分析ツールが特徴です。

米国株の取り扱い銘柄数が多く、取引手数料が低く設定されています。

また、日本株、投資信託、iDeCo、NISAなど多様な商品を揃えており、投資初心者から上級者まで幅広く対応しています。

マネックス証券独自の「銘柄スカウター」などの無料ツールが充実しており、企業分析がしやすい点も魅力です。

バフェッサ(旧投資の達人)の無料投資講座

バフェッサ(旧「投資の達人になる投資講座」)は、ウォーレン・バフェット氏の投資哲学を基にした新NISA制度対応の無料オンライン講座です。

この講座は、投資初心者から経験者まで幅広い層を対象としており、通常5,000円相当の講座が期間限定で無料で提供されています。

また、2024年から始まった新NISA制度に対応し、最新の投資情報も取り入れています。ウォーレン・バフェット氏の投資手法や考え方を学ぶ機会が得られ、自宅からオンラインで受講できるため、忙しい方でも参加しやすい設計です。

受講者からは、「新NISAについての理解が深まった」「投資戦略の見直しに役立った」といったポジティブな感想が寄せられており、実際の投資行動に役立つという評価を受けています。

ただし、一部の受講者からは、講座内容が一般的な情報に留まるという意見もあり、また、講座終了後に関連するサービスの案内が届くことがあるため、情報収集の一環として受講することが推奨されています。

バフェッサは、投資の基本を学びたい方や新NISA制度に関心がある方にとって有益な情報源となるでしょう。