株の売りシグナルとは、株価がこれから下落する可能性が高いと判断されるタイミングやパターンのことです。

売りシグナルは、株価が高値に達しているか、今後下落する兆候が見られるときに発生します。

株式投資のテクニカル分析では、さまざまな売りシグナルが存在しますが、わかりやすく説明します。

ご自身が狙っている銘柄に当てはまっているか是非見比べてください^^売るタイミングがわかるかもしれません。

チャートでわかる売りシグナル

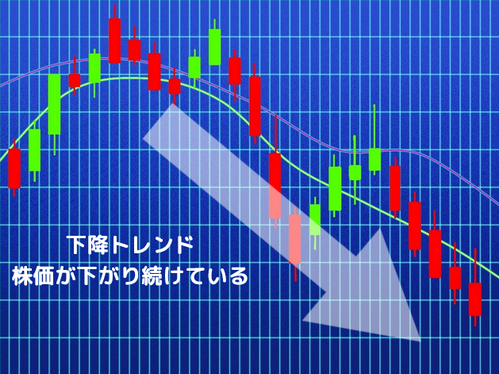

下降トレンド

移動平均線が右下を向いている場合、株価は下落トレンドにあると考えられます。

このため、移動平均線が上向きから下向きに転じた日は、売りシグナルが発生し、トレンドが「売り」に転換したタイミングとして重要です。

移動平均線が下向きになった場合、長期的な下降トレンドが続く兆しとされます。

特に、上向きから下向きに転じる瞬間は、相場が下降トレンドに移行した可能性が高く、売りの判断を下すタイミングと見られます。

もし、その後に下落の角度が急になれば、強い下落相場が続く可能性が高いです。

逆に、下降の角度が緩やかになれば、比較的弱い下落トレンドにあると考えられます。

ただし、トレンド転換があまり頻繁に発生する場合は、シグナルの信頼度が低下することもあります。

特に、長期間上昇トレンドが続いた後にこのサインが現れる場合は、より信頼度の高いトレンド転換とみなされることが多いです。

デッドクロス

「デッドクロス」とは、短期の移動平均線が長期の移動平均線を上から下に突き抜ける現象を指し、株価がこれから長期にわたって下落傾向に入る可能性が高いとされる売りシグナルです。

これは、ゴールデンクロスの逆の動きです。

このシグナルで特に重要なのは、長期移動平均線の向きです。

長期移動平均線が下向きになっていると、下落圧力がさらに強まり、売りの信頼度が高まります。

一方、長期線が上向きの場合、上昇トレンドに戻る可能性もあるため、注意が必要です。

また、長期線が急激に下向いている場合、相場は短命に終わりやすく、緩やかに下向いていると、長期的な下落相場になる可能性が高まります。

さらに、株価がクロスするポイントよりも下にある場合、デッドクロスの信頼度は一層高まります。

このため、株価の位置や移動平均線の形状に注目することで、売買のタイミングをより的確に見極めることができます。

デッドクロス直前

デッドクロスの最大の欠点は、シグナルを検知するタイミングがどうしても遅れてしまうことです。

この欠点を補うために活用できる手法が、「デッドクロス直前」での売りです。

これは、デッドクロスが発生しそうな段階で先回りして売りに入る方法です。

ただし、まだ完全なデッドクロスが発生していない段階で売りを行うため、最終的にデッドクロスに至らない可能性もあります。

そこがリスクとなりますが、相場を一歩先読みしたい投資家にとっては有効な手法です。

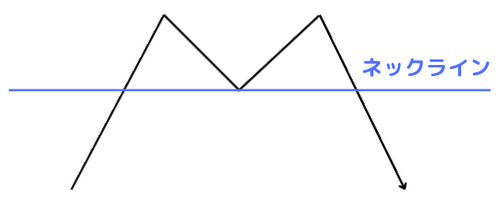

ダブルトップ

ダブルトップとは、上昇トレンドが終わりに近づく際に現れるチャートパターンで、アルファベットの「M」のような形を描きます。

これは、相場が上昇から下降トレンドに転換する可能性を示すサインです。

具体的には、上昇トレンド中に一旦下落し、その後再度高値付近まで反発しますが、前回の高値を突破できずに再び下落する形を取ります。

この2回目の下落が、前回の安値(ネックライン)を割り込んだ時点で、ダブルトップが完成したとされ、下落トレンドへの転換を強く示唆します。

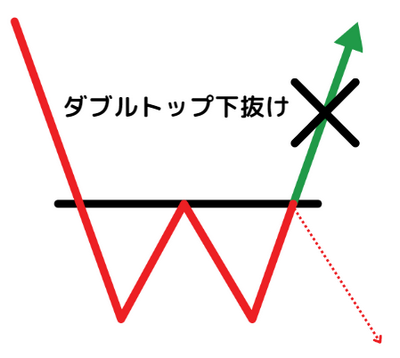

ダブルボトム下抜け

近年では、ダブルボトムが反発のサインとして広く知られているため、その逆を突かれて急落するケースも増えています。

これは、投資家がダブルボトムの反発に期待して買いに走るものの、その後に大幅な下落が続く状況です。

このような場面では、すぐにポジションを整理し、撤退することが重要です。

売りのポイントとなるのは、ダブルボトム時の安値を下回った瞬間です。

多くの投資家にとって、ダブルボトムの安値は心理的な節目であり、このラインが破られると、売り注文が一斉に発生し、株価が急落する恐れがあります。

特に、ストップロスの売りが発動することで、株価の下げが加速することが多いです。

もし空売りを考えているなら、ダブルボトム時の安値を割った瞬間に売りを仕掛けるのが理想ですが、それが難しい場合でも、小さな反発が起きたタイミングを狙うのも有効な手段です。

下値支持線(サポートライン)下放れ

下値支持線とは、株価が下落した際に、過去の安値を結んだ線のことです。

この支持線があると、投資家はその水準を「安値圏」と捉え、株価がそこまで下落すると買いが増え、結果として反発することがよくあります。

しかし、下値支持線を割り込むと、その銘柄への失望感が強まり、売りが集中しやすく、急落することがあります。

これにより、相場は下落トレンドに突入することが多いです。

支持線を割り込んだ際、ストップロスの売り注文が一気に発動するため、底割れによる急落が起こることもあります。

ただし、最近では「ダマシ」と呼ばれる現象があり、支持線を一時的に下回ってから再び急激に反発するケースも見られます。

支持線割れのタイミングを正確に見極めることが重要です。

長期間にわたってしっかりと形成された支持線を割り込んだ場合は、急落のリスクが高いため、損失を最小限に抑えるためには速やかに損切りすることが推奨されます。

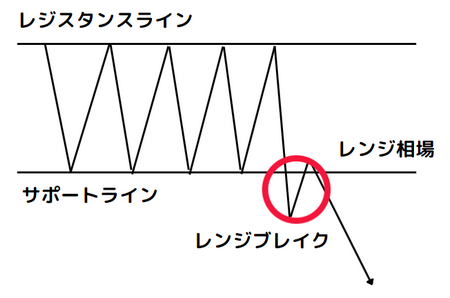

下にレンジブレイク

ボックス相場(レンジ相場)とは、一定の範囲内で株価が上げ下げを繰り返す状態のことを指します。

この範囲を「ボックス」と呼び、ボックスの下辺(底値ライン)を株価が割り込むと、ボックス相場が終わり、新たな下落トレンドが始まります。

これが「売りシグナル」とされます。

通常、株価は大きな外的要因やファンダメンタルズの変化がない限り、同じレンジ内で動くことが多く、このため予測がしやすいとされています。

ボックス相場では、安値圏で買って高値圏で売るのが基本的な戦略です。

ただし、どんなボックス相場でも、いつかはそのレンジをブレイクするタイミングが訪れます。

上限を突破すれば上昇トレンド、下限を割り込めば下降トレンドが始まります。

下方向にブレイクした場合、下降トレンドに突入するため「売り」のタイミングとみなされます。

特にボックス相場が長く続いていると、下限を割り込んだ際には、多くの投資家がこれまでの底値を失ったことでストップロス(損切り)を発動させ、新規の空売りも増えるため、急激な下落に繋がりやすいです。

このように、長期間にわたるレンジ相場の下限割れは、強い下降トレンドを引き起こすことが多くなるのです。

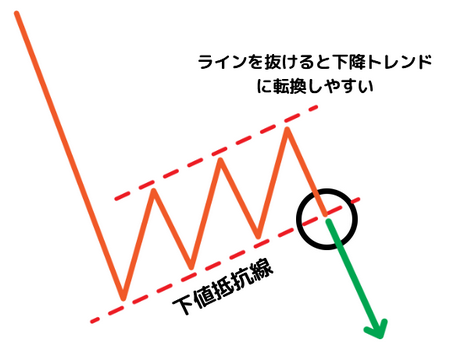

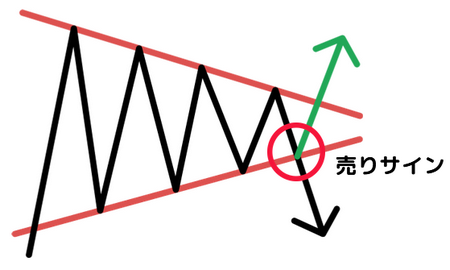

三角保ち合い下放れ

三角保ち合いとは、株価が上下の変動を繰り返しながら徐々に狭い範囲に収束していくチャートパターンです。

収束が進むと、どちらかの方向に大きく動くことがよくあります。

三角保ち合い「下放れ」は、このパターンが下方向に抜けた場合を指します。

下放れが発生すると、相場が下落トレンドに入る可能性が高まり、早めの売却が推奨されます。

このパターンは、特に大きな価格変動が一段落した後に発生しやすく、上昇した後の反落や、下降した後の反発が見られる中で、株価の高値と安値が徐々に狭まることで形成されます。

最終的には、この狭まった範囲を株価がどちらかに突破し、大きな動きにつながります。

下放れが起きた場合は、その後の相場が下落する可能性が高いため、売りの判断を早めに行うことが有効です。

シグナルが発生した後の動きは一気に加速することも多いため、下放れを確認した時点での迅速な対応が重要となります。

ローソクでわかる売りシグナル

酒田五法(さかたごほう)

「酒田五法」は、複数のローソク足パターンをもとに相場を読み解く手法で、江戸時代の著名な相場師、本間宗久が確立したとされています。

ローソク足の考案者とも言われる本間宗久は、出身地である「酒田」にちなんでこの手法を名付けました。

酒田五法は「三山」「三空」「三川」「三兵」「三法」の五つのパターンから成り立っています。

これらのパターンを利用して、相場の転換点やトレンドを予測するために活用されます。

「酒田五法」は、チャート分析の中でも非常に古くから存在する手法で、現在でも基本的な分析方法の一つとして広く使われています。

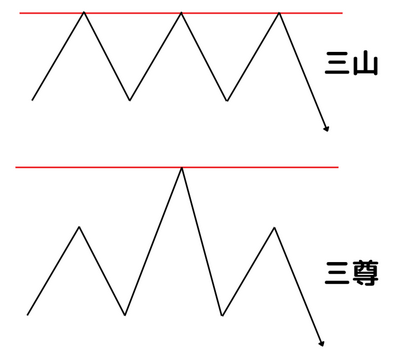

三山(三尊)

酒田五法のチャート分析の一つである「三山(さんせん)」は、相場が大きく上昇した後、天井圏で3つの山を作る形状を示します。

真ん中の山が最も高い場合を「三尊(さんぞん)」といいます。

このパターンが出現するのは、おおよそ1ヶ月以上かかるとされており、山が3つできると、それ以降は下落する可能性が高い「売り」のシグナルとして捉えられます。

三川(さんせん)

「三川(さんせん)」は、酒田五法の中でも特に相場の転換を示すサインとして、非常に重視されるローソク足の組み合わせです。

このパターンは、相場の安値圏や高値圏で発生すると、その後のトレンド転換の可能性を強く暗示します。

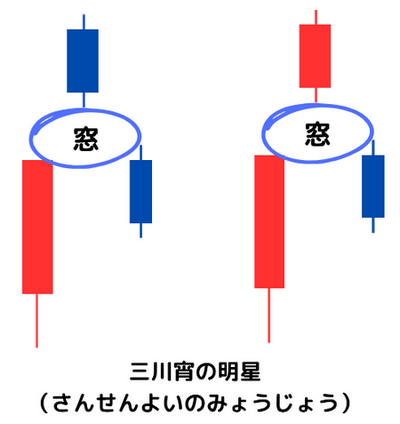

三川宵の明星(さんせんよいのみょうじょう)

「三川宵の明星」は相場が高値圏にある際に出現し、天井を打ったことを意味する売りシグナルとされています。

このパターンは、以下のようなローソク足が連続することで形成されます。

1.前日に陽線が出現し、相場が上昇している。

2.翌日、相場が上昇しつつも、窓(価格ギャップ)を開けて小さな実体のローソク足(コマ)が現れる。これは相場が一旦迷っている状態を示唆します。

3.さらにその次の日に再び窓を開けて陰線が出現し、相場の下降が始まる。

この三つのローソク足の組み合わせにより、相場が転換する可能性が高いとされ、上昇トレンドが終了し、下降トレンドに転じる兆しを示すと考えられています。

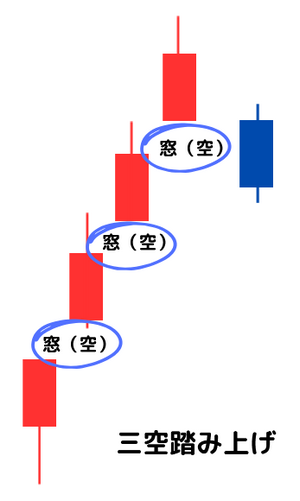

三空(さんくう)

「」とは、酒田五法において、同じ方向に空(窓)が3つ連続で出たものを指します。

三空踏み上げ

「三空踏み上げ」とは、相場の高値圏で4本の陽線と3つの上方向の窓(空)が連続して出現するパターンです。

このパターンは、強烈な買い圧力を示しており、突発的なニュースや市場の過熱によって相場が急騰していることを示唆しています。

窓が開くことで、相場が勢いよく上昇し続ける状況が見られますが、この状況が3回続くと、過剰な買いが入りすぎている可能性があり、「行き過ぎた」状態と考えられます。

そのため、「三空踏み上げ」が現れた際は、逆張りの売りを仕掛けるチャンスとされます。

これは、相場が過熱しすぎているため、いずれ調整が入り、下落に転じる可能性が高まるからです。

しかし、強い買い材料が出ていることが多いため、実際に売りを仕掛けるのはリスクが伴い、勇気が必要なパターンです。

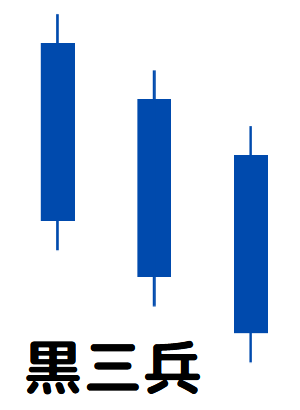

三兵(さんぺい)

三兵(さんぺい)とは、ローソク足で陽線が3本、または陰線が3本が並行して同一方向に現れる状態を指します。

黒三兵(くろさんぺい)*三羽ガラス

三羽ガラスとは、陰線が3本連続で現れ、株価が3日間続けて下落するチャートパターンのことを指します。

3日間とも寄り付きでは売り圧力が強くないものの、ザラ場では損切りや利益確定売りが続き、株価が下落し続けるのが特徴です。

このパターンは、株価の大幅な下落を予兆する強力な売りシグナルとして知られています。

まだ株価がそれほど安くなっていない段階でこのシグナルが出た場合、売り抜けるのが賢明なタイミングとなります。

特に、長期間上昇し続けた相場で三羽ガラスが現れると、暴落の可能性が高まり、さらなる下落に対して警戒が必要です。

このシグナルは、相場の終焉を暗示することが多く、値を着実に下げていく段階で発生します。

4本や5本の陰線が続くケースもありますが、3本目が出た時点で特に注目すべきです。

ひげがない陰線であれば、さらに危険度が高くなります。

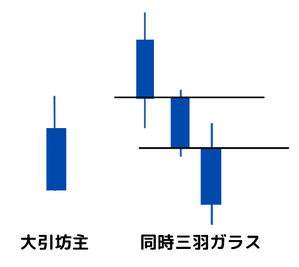

また、陰線の出現パターンによって信頼度が変わり、終値と安値が一致する「大引坊主」が連続して現れる場合や、前日の終値と当日の始値が一致する「同時三羽ガラス」が現れる場合は、さらに強い下落の兆しとなります。

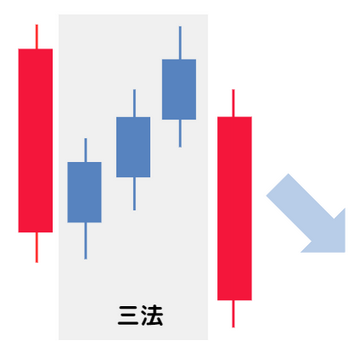

三法

三法はこれ場でとは違い、休むサインとされています。

相場は買いや売りだけでなくときにはポジションを持たず休むことも重要です。

下げ三法

下げ三法は、上昇トレンドの一時的な休みを示すものになります。

下落局面がいったん止まり、その後調整局面で価格が戻るものの、再び下落局面に入っていく流れを下げ三法(さげさんぽう)と呼びます。

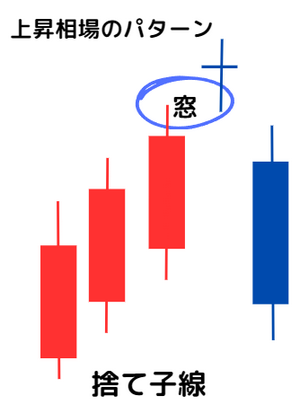

捨て子線(上放れ十字線)

上放れ十字線とは、相場が窓を開けて上昇した翌日に十字線が出現するパターンで、これが高値圏で見られる場合、相場の反落を示す売りサインとされます。

十字線(寄り引き同時線)は、相場における売りと買いの力が拮抗している状態を表しており、特に上昇中の相場で出現すると、その後の反落に注意が必要です。

上昇中の相場では、多くの買い手が「まだ上昇が続くか?」と考える一方で、売り手は「そろそろ天井だろう」と判断し始めます。

この売りと買いの均衡が十字線として現れますが、これはしばしば相場の転換点となることが多いです。

急な下落が起こる場合もありますが、数日を経て徐々に反落することもあります。

このサインが現れたとき、すぐに売りポジションを取るのも一つの手ですが、他のシグナルやチャートの動向も確認しつつ判断するのが賢明です。

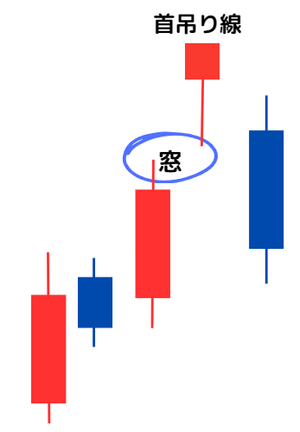

首吊り線

首吊り線とは、ローソク足チャートにおける警戒サインの一つです。

ロウソク足の形状としては、コマに長い下ひげがついており、主に上昇相場の高値圏で出現することが多いです。

日中に大きく売られ、一時的に安値を付けたものの、終値では戻ってきたことを示す形状です。

しかし、この反発は一時的で、翌日以降に下落トレンドが続く可能性が高いため、「売りシグナル」として認識されます。

首吊り線は、高値圏で買いポジションを持ってしまうと「首を吊るような損失を被る」というインパクトのある名前で、警戒が必要です。

長い下ひげが出ていることで一見強そうに見えますが、これは利益確定売りが多く出ていることを意味しており、短期筋が反発を買っているに過ぎません。

特に出来高を伴ってこのパターンが出現した場合、相場が天井を形成している可能性があり、売りの準備をするタイミングとして注意が必要です。

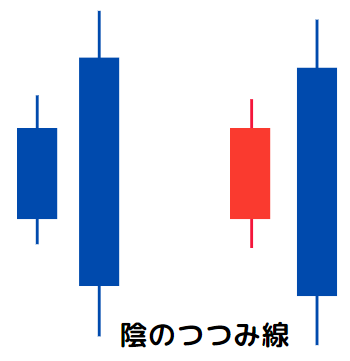

陰の包み(抱き)線

「陰のつつみ線」とは、前日のローソク足を完全に包み込んでしまうような大きな陰線が現れるチャートパターンのことです。

このパターンは、特に高値圏で出現する場合に信頼度が高く、相場が反転しやすいことを示します。

包み込む陰線が大きければ大きいほど、下落の勢いも強く、次に続く下落トレンドが強力である可能性が高くなります。

高値圏でこの形が出ると、「売り」のサインと考えられ、相場の下降トレンドが始まる兆しとして注意が必要です。

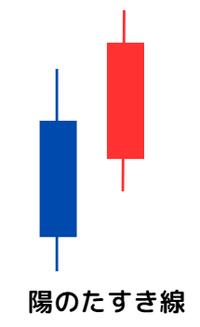

陽のたすき線

陽のたすき線とは、陰線の翌日に陽線が出て、前日高値を上回ったチャートです。

このチャートは、一時的なリバウンド圧力が高まったことを示しますが、あくまで一時的な反発であることが多く、その後再び下落トレンドになることが一般的です。

陽のたすき線が出現したとき、見た目では非常に強い買い圧力があるように感じられます。

しかし、これは一時的な反発であり、下落トレンドが続く場合には「売り」のタイミングとされています。

このタイミングで買いに入るのは避けた方が無難で、むしろ下降トレンドに乗ってポジションを整理する、もしくは空売りなどの戦略を検討するべき局面となります。

陽の陽はらみ線

天井圏で「陽の陽はらみ」が出現した場合、前営業日の上値を超えられなかったことが、相場の買いエネルギーが減少していることを示します。

特に、次の営業日(3日目)に十字線やかぶせ線などの弱気なローソク足パターンが現れると、上昇トレンドが終わり、相場が下落に転じる兆候と見られることが多いです。

このような場合、売りの圧力が強まりやすく、相場の転換点として注目されます。

このパターンが天井圏で発生すると、投資家は買いから一転して売りに転じる準備を始めることが多く、相場の勢いが弱まるため注意が必要です。

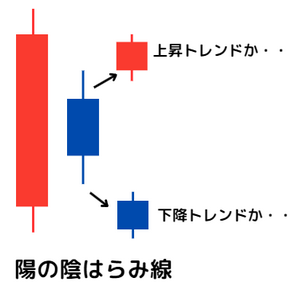

陽の陰はらみ線

高値圏で「陽の陰はらみ」が出現した場合、相場の方向性に重要なサインを示すことがあります。

3日目のローソク足がどのように動くかによって、その後の相場展開を読み取ることができます。

もし3日目が下寄りで始まり、陰線で終わる場合、相場が弱気に転じたことを意味し、下降相場へ転換する可能性が高まります。

この時点で売り圧力が強まり、投資家は利益確定や損切りに動きやすくなります。

一方で、3日目が上寄りで始まり、陽線で引ける場合は、上昇トレンドがまだ続いている可能性が高いと見られます。

この場合、相場の勢いが継続しており、買いのエネルギーが維持されていることを示しています。

ただし、これらのサインに頼るだけではなく、他のテクニカル指標や相場全体の動向を総合的に判断することが重要です。

まとめ

株式投資において、適切なタイミングでの売りは非常に重要です。

売りシグナルを見逃すことなく、冷静に判断することで、損失を最小限に抑え、利益確定のタイミングを見極めることができます。

今回紹介したシグナルは、あくまで一つの目安に過ぎませんが、他の指標と併せて利用することで、より確実なトレードが可能となるでしょう。

今後の取引の参考にしていただければ幸いです。

楽天証券

楽天証券は、手数料の安さや幅広い投資商品で人気のネット証券会社です。

日本株や米国株、投資信託、NISA、iDeCoなど豊富な商品ラインナップを揃えています。

また、楽天ポイントを使った投資ができるのも特徴で、クレジットカードでの積立投資ではポイントが貯まるため、資産形成をしながらポイントも貯めやすい仕組みが魅力です。

初心者から上級者まで使いやすいツールが充実しており、スマホアプリでも手軽に取引や資産管理ができる点でおすすめです。

SBI証券

SBI証券は、低コストで幅広い投資商品が揃う、国内トップクラスのネット証券会社です。

日本株や米国株、投資信託、NISA、iDeCo、FXなど多様な投資商品を提供しており、取引手数料が業界でも低水準な点が大きな魅力です。

また、TポイントやPontaポイントで投資信託の購入ができるほか、SBI証券独自のポイントプログラムもあります。

初心者から上級者まで利用しやすい取引ツールやアプリが充実しており、豊富な情報とサポートで、資産形成をサポートする体制が整っています。

マネックス証券

マネックス証券は、特に米国株取引に強みを持つネット証券で、豊富な投資商品と充実した分析ツールが特徴です。

米国株の取り扱い銘柄数が多く、取引手数料が低く設定されています。

また、日本株、投資信託、iDeCo、NISAなど多様な商品を揃えており、投資初心者から上級者まで幅広く対応しています。

マネックス証券独自の「銘柄スカウター」などの無料ツールが充実しており、企業分析がしやすい点も魅力です。

バフェッサ(旧投資の達人)の無料投資講座

バフェッサ(旧「投資の達人になる投資講座」)は、ウォーレン・バフェット氏の投資哲学を基にした新NISA制度対応の無料オンライン講座です。

この講座は、投資初心者から経験者まで幅広い層を対象としており、通常5,000円相当の講座が期間限定で無料で提供されています。

また、2024年から始まった新NISA制度に対応し、最新の投資情報も取り入れています。ウォーレン・バフェット氏の投資手法や考え方を学ぶ機会が得られ、自宅からオンラインで受講できるため、忙しい方でも参加しやすい設計です。

受講者からは、「新NISAについての理解が深まった」「投資戦略の見直しに役立った」といったポジティブな感想が寄せられており、実際の投資行動に役立つという評価を受けています。

ただし、一部の受講者からは、講座内容が一般的な情報に留まるという意見もあり、また、講座終了後に関連するサービスの案内が届くことがあるため、情報収集の一環として受講することが推奨されています。

バフェッサは、投資の基本を学びたい方や新NISA制度に関心がある方にとって有益な情報源となるでしょう。