学ぶ意欲のある生徒が教育の機会に恵まれないのは国益に反するとして、義務教育以上の高等教育で学びたい高校生を支援する制度があります。

文部科学省が推し進める「高校生等奨学給付金」もその一つです。

子どもが安心して進学や通学ができるよう、高校生を持つ低所得世帯へ返還不要の給付金を支給してくれます。

以下に、制度の概要について説明します。

高校生等奨学給付金とは?

「高校生等奨学給付金とは?」「高校無償化と何が違うの?」と疑問を持たれている方もいるでしょう。

高校生等奨学給付金とは、高校進学や通学する子どもを持つ世帯を対象とした支援制度の一種です。

低所得者層の世帯の子どもたちにも、広く学びの機会を提供するために設けられた制度で、返済の必要のない給付金が支給されます。

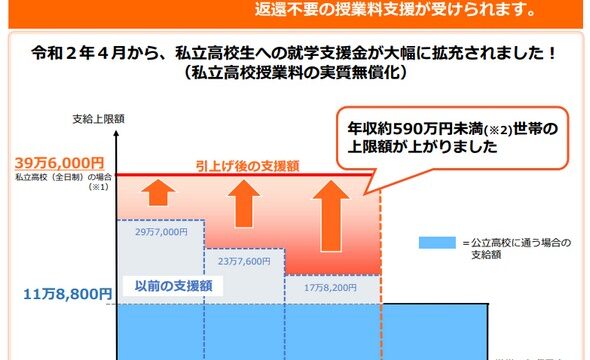

既に、高等学校等就学支援金制度として高校無償化は導入されていましたが、これは実質的に、高校の授業料が無料になる仕組みでした。

しかし、高校に通学するには、教科書などの学用品以外にも、学校指定の制服や体操着、靴やバッグ、修学旅行積立費などさまざまな費用がかかります。

また、部活動に入部するにも何かと出費がかさむものです。

「高校生等就学給付金」は、これらの教育費用をまかなうために支給されます。

高校生等奨学給付金の対象者について

高校生等奨学給付金の対象者については、以下の要件があり、これらすべてに当てはまる世帯が受給対象となります。

・保護者全員が住民税非課税であるか、生活保護世帯(家計急変による非課税相当世帯も含む)である

・高校生の保護者が制度を利用する自治体内に住民登録をしている

・就学支援金対象校(特別支援学校を除く)に在籍する高校生であり、就学支援金あるいは学び直し支援金の受給資格があること

就学支援金対象校とは、特別支援学校以外の、国公立や私立の高等学校、中高一貫校の後期課程、高等専修学校、通信制高校が含まれます。

ただし、特別支援学校の高等部は就学支援金対象校に含まれません。

高校生等奨学給付金の支給額について

高校生等奨学給付金の支給額は、全員が一律支給というわけではありません。

それぞれの家庭の状況や在籍する高校の種類により、金額が異なります。

一例として、令和3年度の支給額について説明します。

・生活保護世帯の場合、国公立に通う高校生がいる場合は年額32,300円を支給。私立の場合は、年額52,600円を支給。

・保護者全員が住民税非課税で第1子の高校生がいる世帯は、国公立の全日制か定時制に通う場合は年額110,100円、通信制は48,500円を支給。私立の全日制か定時制に通う場合は、年額129,600円、私立の通信制は50,100円を支給。

・保護者全員が住民税非課税で第2子以降の高校生がいる世帯は、国公立の全日制か定時制に通う場合は年額141,700円、通信制は48,500円を支給。私立の全日制か定時制に通う場合は、年額150,000円、私立の通信制は50,100円を支給。

ただし、第1子が15歳以上23歳未満で扶養している子どもがいる場合に限定されます。

また、家計が急変した世帯に対しては上記の給付金額を基準として、給付対象となる適用月分が支給されます。

高校生等奨学給付金の申請方法について

高校生等奨学給付金の申請方法については、各都道府県の高校教育課、総務課、財務課、私学振興課など、それぞれに名称も担当部署も異なります。

国公立と私立とでは担当窓口も異なりますので、それぞれ保護者が住んでいる都道府県の高校生等への修学支援を行う担当窓口へお問い合わせください。

保護者の住民登録のある住所地と、子どもが通学する高校が別の都道府県の場合でも、保護者の住民登録のある自治体が申請先になります。

まとめ

高校生等奨学給付金は、住民税非課税世帯以外にも、会社の都合や病気になどにより家計が急変した世帯も対象になります。

家計急変により進学を諦めたり、中途で退学したりする子どもがいます。

子どもたちが悲しい思いをせずに済むよう、ぜひこの制度を知って利用してほしいものです。

文部科学省では国の目安とする給付金額を定めていますが、各自治体で異なることがあるため、まずは自治体に確認してみましょう。

教育費足りないときはキャッシングを利用する選択肢もある

教育費が足りないときには、さまざまな選択肢があります。その中の一つがキャッシングの利用です。

キャッシングは、銀行やクレジットカード会社などから小額の融資を受けることを指します。

しかし、キャッシングを考える前に、その特性と注意点を理解することが大切です。

キャッシングは、短期間でお金を借りることができ、手続きも比較的簡単なのが特長です。

一時的な教育費の不足を補う際には有効な手段といえるでしょう。

また、返済方法や返済期間も自由に選べるため、自分の経済状況に合わせて計画的に利用することができます。

しかしながら、キャッシングには注意点もあります。

まず、金利が比較的高めに設定されていることが一般的です。

そのため、利用額や利用期間が大きくなると、返済総額も増えてしまいます。

また、返済を怠ると遅延損害金が発生するなど、金融的なリスクも伴います。

さらに、キャッシングの利用履歴は信用情報として記録され、将来的に住宅ローンや車のローンなどを組む際に影響を及ぼす可能性もあります。

そのため、キャッシングを考える際には、まず自分の返済能力を把握し、利用限度額や返済期間、金利などをよく理解した上で利用することが重要です。

また、他の選択肢、例えば奨学金や教育ローン、アルバイトなども同時に検討することをおすすめします。

教育費の調達は、自分の将来に直接影響する重要な決定です。キャッシングを含むさまざまな選択肢をしっかりと比較し、自分の状況に最も合った方法を選ぶことが大切です。

そして、一度決定したら、その責任をしっかりと果たすことが求められます。教育は自分自身への投資ですから、計画的に、そして賢く取り組むことが重要なのです。